De weg naar Financiele vrijheid - Deel 2

Dit is deel 2, mocht je het eerste deel hebben gemist, lees het dan hier.

Aflossen. Is dat verstandig?

Het eerste beleggingspandje genereerde een cashflow van € 742,37 netto per maand, geweldig. Hierdoor ging het sparen sneller. Uiteraard wilde ik mijn appartement waar ik in woonde ook in de toekomst verhuren. De hypotheek liep via de Rabobank en ik besloot om af te gaan lossen. Daar had ik 2 goede redenen voor, hier reden #1:

#1 Risicoklasse verlaging

Elke bank werkt met risicoklasses. Hoe hoger de LTV (schuld tov de waarde) is, hoe hoger je rente is. Bij de Rabobank zijn er 3 risicoklasses, deze zijn er nogsteeds zie hier. Op dit moment heeft Rabobank nog een renteopslag van 0,35%, destijds was het 0,5%.

Hoe lager je schuld, hoe minder rente je betaalt. Toen ik mijn appartement kocht was de LTV 100%. (schuld: € 160.000 tov waarde: € 160.000). Ik berekende dat met een aflossing van € 16.000 de LTV op <90% zou zitten. Dat bespaarde me 0,3% rente op mijn hypotheek. Dat lijkt weinig, maar hier omgerekend wat mijn oude en nieuwe maandlasten waren:

Oude maandlast: € 624,- bruto per maand

Nieuwe maandlast (na aflossing en renteverlaging): €539,- bruto per maand. *

* Door af te lossen op je eigen woning hypotheek (box 1) verminder je je hypotheekschuld en daarmee ook je hypotheekrenteaftrek. Dit betekent dat je minder betaalde hypotheekrente terugkrijgt. In mijn ogen is dit geen gratis geld, maar een sigaar uit eigen kist. Voor mij geen probleem dus.

Zoals je ziet realiseerde de aflossing een bruto besparing van € 85,- per maand. Hiermee vergrootte ik wederom mijn maandelijkse spaarvermogen waardoor het sneeuwbaleffect wederom versnelde.

Tip: de bank is verplicht om je rente te verlagen als je LTV is gedaald tot een niveau wat op hun website staat. Lees er in dit artikel meer over.

Nog een tip: als de waarde van je huis is gestegen, maar de bank houdt nog geen rekening met deze waarde, dan dien je een taxatierapport met de actuele waarde op te laten maken door een taxateur. Dit kost je eenmalig +/- € 400. Dit betekent even door de zure appel bijten voor een maandelijkse besparing. Bijzonder dat bij veel mensen dit al na enkele maanden is terugverdiend.

#2 Verhuur is toegestaan

Maar er is nog een 2de reden waarom aflossen voor mij interessant was. De Rabobank en vele andere banken staan het toe om je eigen woning te verhuren als de LTV <67,5%.

Waarom? Zodra de schuld tov de waarde van het pand zo laag is, dan zit er voor de bank erg weinig risico aan om verhuur tegen te gaan. Als jij namelijk je hypotheek niet betaald, dan hebben ze het recht van parate executie.

Wat is het recht van parate executie?

Bij het niet nakomen van je hypotheekbetalingen dan kan de bank, zonder tussenkomst van de rechter, het onroerend goed waarop het hypotheekrecht rust openbaar verkopen. Dit gebeurt op een veiling.

Zoals je ziet is de kans voor de bank heel erg groot om zijn geleende hypotheeksom incl. onkosten volledig terug te krijgen als de schuld t.o.v. waarde 67,5% is.

Aangezien ik appartement #2 ook graag wilde verhuren ben ik gaan aflossen, zoveel als ik kon. Elke maandelijkse aflossing zorgde voor een lagere hypotheeklast, waardoor ik elke volgende maand meer geld overhield om de aflossing te vergroten.

Tip: de aflossing hield ik bij in een exceldocument. Door dit document hield ik elke maand mijn aflossing bij, zag ik direct wat mijn nieuwe hypotheeklast zou worden en bleef ik gefocust op mijn doel.

Gevoel van vrijheid: het geeft een heerlijk gevoel als je aan het aflossen bent. Elke aflossing werkt bevrijdend alsof je een belangrijk item van je to-do lijstje afvinkt.

Visualiseer je doelstelling

Bij elke aflossing paste ik de afbeelding aan. Ik heb de afbeelding zelf gemaakt in Photoshop. Download gerust hier het bestand, hopelijk helpt het jou ook om je doelen te realiseren.

De quote “Good Things take time” stimuleerde me om kalm te blijven als er periodes waren dat het minder snel ging dan gepland.

Ik maak mijn doelen altijd SMART, lees in dit artikel hoe ik dit doe. Door een harde deadline / datum aan mijn doel te hangen weet ik precies wat ik elke maand moet doen/aflossen om dit te bereiken. Hierdoor is het bijna onmogelijk om het niet te realiseren. Just stick with your plan 🙂

Geld in kaart brengen

Levenskostenberekening

De levenskostenberekening brengt inkomsten en uitgaven eenvoudig in kaart. Hierdoor zie je precies wat hoge lasten zijn en wat je spaarvermogen (inkomsten – uitgaven) is. Door je spaarvermogen in kaart te hebben weet je precies hoeveel je kunt sparen/investeren per maand. – Download hier het document incl. instructievideo.

Daarnaast brengt de levenskostenberekening ook in kaart wat hoge lasten zijn.

Tip: wees kritisch op hoge vaste lasten. Elke besparing op kosten verhoogt je spaarvermogen en daarmee versnel je het realiseren van je doelstelling.

Netto vermogen

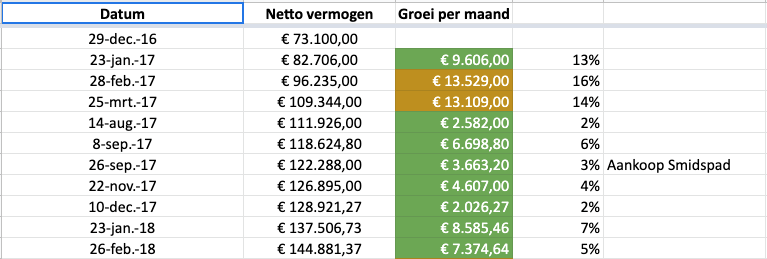

Het 2e document dat ik had gemaakt was het netto vermogen document. Dit is een document waarin ik bijhoud hoeveel ik waard ben. (Bezittingen minus schulden). Door dit bij te houden weet je precies of je goed of slecht met geld kan omgaan. Groeit je netto vermogen maandelijks, dan ben je goed bezig. Daalt of blijft het ongewijzigd, dan doe je iets niet goed. Althans, niet als je vermogender wilt worden.

Hieronder een indruk van het document.

Word vervolgd..

Het vervolg is te vinden via deze link.